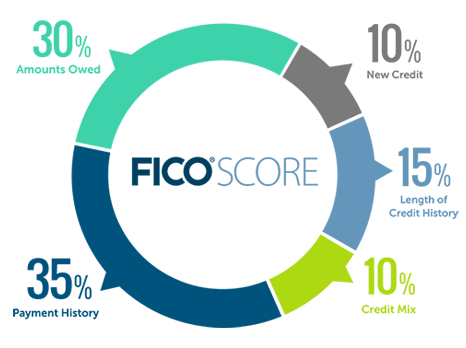

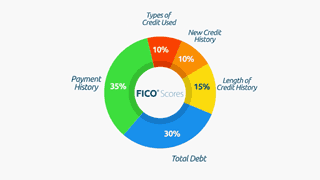

As porcentagens no gráfico refletem a importância de cada uma das categorias para determinar como suas pontuações FICO são calculadas. A importância dessas categorias pode variar de uma pessoa para outra – abordaremos isso na próxima seção.

Seus FICO Scores consideram as informações positivas e negativas em seu relatório de crédito. Os atrasos nos pagamentos reduzirão sua pontuação FICO, mas estabelecer ou restabelecer um bom histórico de pagamentos pontuais aumentará sua pontuação de crédito.

A importância das categorias de crédito varia por pessoa

Suas pontuações FICO são únicas, assim como você. Eles são calculados com base nas cinco categorias mencionadas acima, mas para algumas pessoas, a importância dessas categorias pode ser diferente. Por exemplo, as pontuações de pessoas que não usam crédito há muito tempo serão calculadas de maneira diferente daquelas com um histórico de crédito mais longo.

Além disso, conforme as informações em seu relatório de crédito mudam, também muda a avaliação deles fatores na determinação de seus FICO Scores.

Seu relatório de crédito e FICO Scores evoluem com frequência. Por isso, não é possível medir o impacto exato de um único fator em como seu FICO Score é calculado sem olhar todo o seu relatório. Mesmo os níveis de importância mostrados no gráfico FICO Scores acima são para a população em geral e pode ser diferente para perfis de crédito diferentes.

Seus FICO Scores apenas olham as informações em seu relatório de crédito

Seu FICO Score é calculado apenas a partir das informações em seu relatório de crédito. No entanto, os credores pode considerar muitas coisas ao tomar uma decisão de crédito, como sua renda, há quanto tempo você trabalhou em seu emprego atual e o tipo de crédito que está solicitando.

- O que o FICO Scores ignora ?

- O que está em meu relatório de crédito?

Quais categorias são consideradas ao calcular meu FICO Score?

Histórico de pagamentos (35%)

A primeira coisa que qualquer credor quer saber é se você pagou contas de crédito anteriores dentro do prazo. Isso ajuda o credor a descobrir a quantidade de risco que ele assumirá ativado ao conceder crédito. Este é o fator mais importante em um FICO Score.

Certifique-se de manter suas contas em situação regular para construir um histórico saudável.

Saiba mais sobre o histórico de pagamentos

Valores devidos (30%)

Ter contas de crédito e dever dinheiro nelas não significa necessariamente que você seja um tomador de empréstimo de alto risco com um FICO Score baixo. No entanto, se você estiver usando muito do seu crédito disponível, isso pode indicar que você está sobrecarregado – e os bancos podem interpretar isso como um risco maior de inadimplência.

Saiba mais sobre os valores devidos

Comprimento do histórico de crédito (15%)

Em geral, um histórico de crédito mais longo aumentará seus FICO Scores. No entanto, mesmo as pessoas que não usam o crédito há muito tempo podem ter FICO Scores altos, dependendo de como o restante do relatório de crédito se parece.

Seus FICO Scores levam em consideração:

- Há quanto tempo suas contas de crédito foram estabelecidas, incluindo a idade da conta mais antiga, a idade da conta mais recente e a idade média de todas as suas contas

- Como há muito tempo contas de crédito específicas foram estabelecidas

- Há quanto tempo você não usa certas contas

Saiba mais sobre a duração do histórico de crédito

Crédito mix (10%)

O FICO Scores considera seu mix de cartões de crédito, contas de varejo, empréstimos parcelados, contas de empresas financeiras e empréstimos hipotecários. Não se preocupe, não é necessário ter um de cada .

Saiba mais sobre o mix de crédito

Novo crédito (10%)

Pesquisas mostram que abrir várias contas de crédito em um curto espaço de tempo representa um risco maior —Especialmente para pessoas que não têm um longo crédito h história. Se você puder evitar, tente não abrir muitas contas muito rapidamente.

Saiba mais sobre o novo crédito

Vídeos educacionais sobre crédito

-

O que entra no FICO® Scores

O que entra no FICO® ScoresFechar Fechar O que entra no FICO® Scores