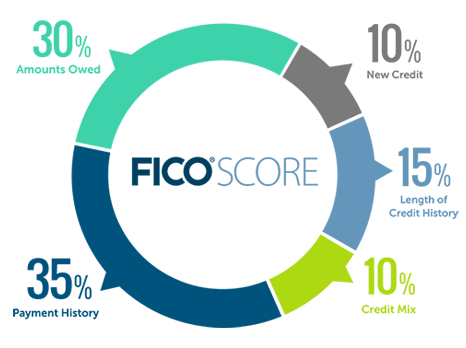

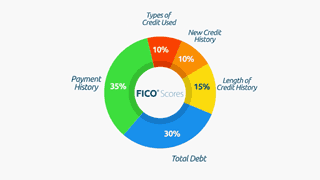

Les pourcentages du graphique reflètent l’importance de chacune des catégories dans la détermination de la façon dont vos scores FICO sont calculés. L’importance de ces catégories peut varier d’une personne à l’autre – nous en parlerons dans la section suivante.

Vos scores FICO prennent en compte les informations positives et négatives dans votre rapport de crédit. Les retards de paiement réduiront vos scores FICO, mais établir ou rétablir un bon historique de paiement à temps augmentera votre pointage de crédit.

L’importance des catégories de crédit varie selon la personne

Vos scores FICO sont uniques, tout comme vous. Ils sont calculés en fonction des cinq catégories référencées ci-dessus, mais pour certaines personnes, l’importance de ces catégories peut être différente. Par exemple, les scores des personnes qui n’utilisent pas de crédit depuis longtemps seront calculés différemment de ceux dont les antécédents de crédit sont plus longs.

De plus, à mesure que les informations de votre rapport de solvabilité changent, l’évaluation de ces facteurs dans la détermination de vos scores FICO.

Votre rapport de solvabilité et les scores FICO évoluent fréquemment. Pour cette raison, il n’est pas possible de mesurer l’impact exact d’un seul facteur sur la façon dont votre score FICO est calculé sans examiner l’intégralité de votre rapport. Même les niveaux d’importance indiqués dans le tableau des scores FICO ci-dessus concernent la population générale et peuvent être différents selon les profils de crédit.

Vos scores FICO ne tiennent compte que des informations de votre rapport de crédit

Votre score FICO est calculé uniquement à partir des informations de votre rapport de crédit. Cependant, les prêteurs peut prendre en compte de nombreux éléments au moment de prendre une décision en matière de crédit, comme votre revenu, depuis combien de temps vous travaillez à votre emploi actuel et le type de crédit que vous demandez.

- Qu’est-ce que les scores FICO ignorent? ?

- Que contient mon rapport de solvabilité?

Quelles catégories sont prises en compte lors du calcul de mon score FICO?

Historique des paiements (35%)

La première chose que tout prêteur veut savoir est de savoir si vous avez payé les comptes de crédit antérieurs à temps. Cela aide un prêteur à déterminer le niveau de risque qu’il prendra. allumé lors de l’octroi de crédit. C’est le facteur le plus important dans un score FICO.

Assurez-vous de maintenir vos comptes en règle pour créer un historique sain.

En savoir plus sur l’historique des paiements

Sommes dues (30%)

Avoir des comptes de crédit et devoir de l’argent sur eux ne signifie pas nécessairement que vous êtes un emprunteur à haut risque avec un faible score FICO. Cependant, si vous utilisez une grande partie de votre crédit disponible, cela peut indiquer que vous êtes dépassé. Les banques peuvent interpréter cela comme signifiant que vous courez un risque plus élevé de défaut de paiement.

En savoir plus sur les montants dus

Durée de l’historique de crédit (15%)

En général, un historique de crédit plus long augmentera vos scores FICO. Cependant, même les personnes qui n’utilisent pas de crédit depuis longtemps peuvent avoir des scores FICO élevés, selon l’apparence du reste de leur rapport de crédit.

Vos scores FICO prennent en compte:

- Depuis combien de temps vos comptes de crédit ont été créés, y compris l’âge de votre compte le plus ancien, l’âge de votre nouveau compte et l’âge moyen de tous vos comptes

- Comment depuis longtemps des comptes de crédit spécifiques ont été créés

- Depuis combien de temps vous avez utilisé certains comptes

En savoir plus sur la durée de l’historique de crédit

Crédit mix (10%)

Les scores FICO prendront en compte votre combinaison de cartes de crédit, de comptes de détail, de prêts à tempérament, de comptes de sociétés de financement et de prêts hypothécaires. Ne vous inquiétez pas, il n’est pas nécessaire d’en avoir un de chaque .

En savoir plus sur la répartition des crédits

Nouveau crédit (10%)

Des recherches montrent que l’ouverture de plusieurs comptes de crédit en peu de temps représente un risque plus élevé – en particulier pour les personnes qui n’ont pas un crédit long h histoire. Si vous pouvez l’éviter, essayez de ne pas ouvrir trop de comptes trop rapidement.

En savoir plus sur les nouveaux crédits

Vidéos d’éducation au crédit

-

Ce qui entre dans les scores FICO®

Ce qui entre dans les scores FICO®Fermer Fermer Ce qui entre dans les scores FICO®