La relación deuda a largo plazo sobre activos totales es una relación de solvencia o cobertura que calcula el apalancamiento de una empresa comparando la deuda total con los activos. En otras palabras, mide el porcentaje de activos que una empresa necesitaría liquidar para pagar su deuda a largo plazo.

Una empresa puede tener dos tipos de pasivos en su balance: Corto plazo ( vence en 1 año) y a largo plazo (vence en más de 1 año). El índice de deuda a largo plazo es un índice que compara la cantidad de deuda a largo plazo con el valor de los activos totales en los libros de una empresa. En otras palabras, da una sensación de apalancamiento financiero de una empresa.

Definición: ¿Qué es el índice de endeudamiento a largo plazo?

Una empresa puede generar activos aumentando deuda o capital social . La relación entre la deuda a largo plazo y los activos totales proporciona una idea de qué porcentaje de los activos totales se financia mediante deuda a largo plazo. Una proporción de porcentaje más alta significa que la empresa está más apalancada y posee menos activos en el balance. En otras palabras, necesitaría vender más activos para eliminar su deuda en caso de quiebra. La empresa también tendría que generar fuertes ingresos y flujo de caja durante un largo período en el futuro para poder pagar la deuda.

Esta relación proporciona una sensación de estabilidad financiera y riesgo general de una empresa. Los inversores desconfían de un índice alto, ya que significa que la administración tiene menos flujo de efectivo libre y menos capacidad para financiar nuevas operaciones. La gerencia generalmente usa esta métrica financiera para determinar la cantidad de deuda que la empresa puede mantener y administrar la estructura de capital general de la empresa.

Vamos a observe cómo calcular el índice de deuda a largo plazo.

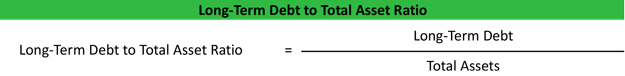

Fórmula

La fórmula del índice de deuda a largo plazo a activos se calcula dividiendo la deuda a largo plazo por los activos totales.

Relación deuda a largo plazo a activos totales = deuda a largo plazo / activos totales

Como puede ver, esto es una fórmula bastante simple. Tanto la deuda a largo plazo como los activos totales se informan en el balance general.

Los activos totales se refieren a todos los recursos informados en la sección de activos del balance general: tangibles e intangibles.

Largo La deuda a plazo se refiere a los pasivos que vencen a más de 1 año del período de tiempo actual

Una cosa a tener en cuenta es que las empresas comúnmente dividen la porción actual de la deuda a largo plazo y la porción de la deuda que vence en 12 meses o más. Para esta ecuación de razón de deuda a largo plazo, usamos la deuda total a largo plazo de la empresa. Esto significa que sumamos las porciones actual y de largo plazo de la deuda a largo plazo.

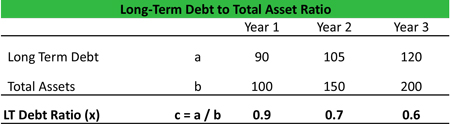

Ahora que comprende cómo calcular la ecuación de deuda a largo plazo a activos, veamos algunos ejemplos.

Ejemplos

Veamos un ejemplo de Tim’s Tool Co. Los datos financieros de Tim de su balance se muestran a continuación y la proporción se calcula para los últimos tres años. Como puede ver, los activos de Tim aumentan más rápido que su deuda total. Por lo tanto, la proporción ha disminuido en los últimos tres años.

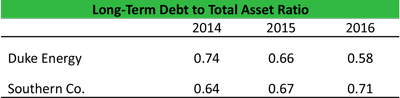

Ahora, echemos un vistazo a un ejemplo de dos Empresas de servicios públicos estadounidenses: Southern Co. y Duke Energy. Calculamos el índice de deuda a largo plazo utilizando el SEC 10K. Estos son los resultados:

Como podemos ver en los números, el índice de endeudamiento a largo plazo ha sido generalmente superior a 0.6x para ambas empresas durante el período 2014-16. Esto podría implicar que la empresa ha estado financiando sus activos y expansión en gran parte a partir de la deuda (más sobre esto en la sección de interpretación a continuación).

Analicemos e interpretemos el índice y veamos qué información clave sobre la salud financiera de las empresas que podemos extraer.

Análisis e interpretación

Por lo general, un índice de deuda a largo plazo de menos de 0,5 se considera bueno o saludable. Es importante analizar todos los índices en el contexto de los promedios de la industria de la empresa y su pasado. Para la industria intensiva en capital, la proporción podría ser más alta, mientras que para las empresas de software de TI que están sentadas en grandes cantidades de efectivo, esta proporción podría ser cero (es decir, sin deuda a largo plazo en los libros).

En el mosaico de Tim Co. anterior, mencioné que la proporción estaba disminuyendo incluso cuando la deuda aumentaba. Esto podría implicar que Tim’s Tile Co.está creando activos acumulativos de valor (por lo tanto, los activos superan el aumento de la deuda) o utilizando otros medios para financiar el crecimiento.

En el ejemplo de Duke y Southern Utility, podemos ver que Duke redujo su ratio de deuda a largo plazo mientras que Southern aumentó su. Mirando los números más de cerca, vemos que Southern ha estado agregando deuda a sus libros (orgánicamente o adquiriendo compañías) para hacer crecer sus operaciones. Si esta estrategia funciona, podría crear valor a largo plazo para los inversores. Normalmente, baje la relación mejor que sea. Pero esa no es la verdad absoluta.

La relación de deuda a largo plazo proporciona un punto de datos teórico y puede actuar como punto de partida para la discusión. El analista debe comprender las causas subyacentes de los cambios en la proporción. En el caso de los inversores adversos al riesgo, es preferible un coeficiente de deuda a largo plazo bajo, mientras que los inversores con alto apetito por el riesgo pueden tolerar un mayor apalancamiento financiero. La elección del nivel de relación también dependerá de la industria y del ciclo de la industria. Por ejemplo, en la & industria del gas durante la reciente caída del precio del petróleo (2014-16), muchas empresas más pequeñas con un alto nivel de deuda fueron más severamente penalizadas que las grandes empresas integradas y estables del Petróleo & Compañías de gas. En el mercado bajista (o en un entorno sin riesgo), los inversores prefieren empresas con niveles de deuda más bajos, mientras que en el mercado alcista (o entorno con riesgo) se ven favorecidas las empresas orientadas al mercado alcista, ya que pueden proporcionar un mayor crecimiento de las ganancias. Los analistas deben conocer todos estos factores al analizar una empresa.

El analista también debe comprender la estructura de capital ideal que busca la administración. Suponga que la administración se ha orientado hacia un índice de deuda a largo plazo de 0.5x en los próximos 5 años como parte del logro de su estructura de capital óptima, que el analista debería rastrear el movimiento del índice en los próximos cinco años para medir la capacidad de ejecución de la administración. El analista también podría pronosticar los estados financieros dentro de 5 años, para predecir si la estructura de capital deseada (medida por el índice de deuda a largo plazo) es alcanzable o no.

Por ejemplo, la administración podría esforzarse por lograr un objetivo agresivo simplemente para estimular el interés de los inversores. Los analistas deben estar al tanto de lo que hace la empresa sin ser engañados con estrategias a corto plazo. Por eso es tan importante revisar la sección de discusión de la administración de un 10-K de los informes de ganancias trimestrales.

Los prestamistas, por otro lado, generalmente establecen convenios para evitar que las empresas pidan prestado demasiado y sean sobre apalancado. El índice de deuda a plazo a largo plazo es uno de los convenios comúnmente utilizados en el que el prestamista restringirá el índice para que supere cierto valor. Los términos del préstamo también explican cuán flexible puede ser la empresa con los convenios. Estas reglas obligan a la administración a ser disciplinada porque si se rompen los convenios de la deuda, la empresa tendrá que reembolsar los préstamos de inmediato. Esto podría causar un impacto financiero o de reputación negativo, como multas, ejecuciones hipotecarias o rebajas de calificación crediticia.

Explicación de uso práctico: precauciones y limitaciones

Al igual que con cualquier índice de balance, debe estar cauteloso al usar deuda a largo plazo para valorar una empresa, específicamente para los activos totales en el cálculo. El balance general presenta el valor total de los activos en función de sus valores contables. Esto puede ser significativamente diferente en comparación con su valor de reemplazo o el valor de liquidación.

El índice no considera varias obligaciones de deuda, como «deuda a corto plazo». Una empresa puede correr un riesgo inmediato de que una deuda importante vence en el próximo año, lo que no se refleja en el índice de deuda a largo plazo.

También es importante tener en cuenta los elementos fuera de balance como operaciones obligaciones de arrendamiento y pensiones. Estos elementos no se presentan en la sección de pasivos a largo plazo del balance general, pero son pasivos. Si no los incluye en su cálculo, sus estimaciones no serán completamente correctas.

Tenga en cuenta que este índice debe usarse con varios otros índices de apalancamiento para obtener una comprensión adecuada de los Riesgo de una empresa. Algunas de otras razones relevantes que puede usar son la razón de deuda total a activos totales, razón de deuda total a capital y la razón de deuda a largo plazo a capital.

Así es como puede usar la razón de deuda a largo plazo para medir el apalancamiento financiero de una empresa y calcular su riesgo general. Si se usa correctamente al considerar todas las lagunas, esta métrica puede ser una herramienta importante para iniciar una discusión constructiva con la gerencia sobre el futuro de la empresa.