Raportul datoriei pe termen lung cu raportul total activ este un raport de solvabilitate sau de acoperire care calculează efectul de levier al unei companii comparând datoria totală cu activele. Cu alte cuvinte, măsoară procentul de active pe care o întreprindere ar trebui să le lichideze pentru a-și achita datoria pe termen lung.

O companie poate avea două tipuri de datorii în bilanț: pe termen scurt ( scadent în termen de 1 an) și pe termen lung (scadent în mai mult de 1 an). Raportul datoriei pe termen lung este un raport care compară suma datoriei pe termen lung cu valoarea activelor totale din registrele unei companii. Cu alte cuvinte, oferă un sentiment de pârghie financiară a unei companii.

Definiție: Care este raportul datoriei pe termen lung?

O companie poate construi active prin creșterea datoriei sau a capitalului propriu . Raportul dintre datoria pe termen lung și activele totale oferă un sentiment al procentului din activele totale care este finanțat prin datoria pe termen lung. Un raport procentual mai mare înseamnă că compania este mai pârghiată și deține mai puține active din bilanț. Cu alte cuvinte, ar trebui să vândă mai multe active pentru a-și elimina datoria în caz de faliment. Compania ar trebui, de asemenea, să genereze venituri și fluxuri de numerar puternice pentru o perioadă lungă de timp în viitor pentru a putea rambursa datoria.

Acest raport oferă un sentiment de stabilitate financiară și risc global al unei companii. Investitorii sunt precauți de un raport ridicat, deoarece înseamnă că managementul are mai puțin flux de numerar liber și mai puțină capacitate de a finanța noi operațiuni. Managementul folosește de obicei această valoare financiară pentru a determina suma datoriei pe care compania o poate susține și gestiona structura generală a capitalului firmei.

analizați modul de calcul al raportului datoriei pe termen lung.

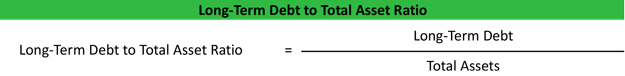

Formula

Formula raportului datoriei pe termen lung / active este calculată prin împărțirea datoriei pe termen lung la activele totale.

Datorie pe termen lung raport total active = Dată pe termen lung / Total active

După cum puteți vedea, acesta este o formulă destul de simplă. Atât datoria pe termen lung, cât și activele totale sunt raportate în bilanț.

Total active se referă la toate resursele raportate în secțiunea active din bilanț: atât corporale, cât și necorporale.

Lung datoria pe termen se referă la pasivele care sunt datorate cu mai mult de un an din perioada de timp actuală

Un lucru de remarcat este că companiile împart în mod obișnuit partea curentă a datoriilor pe termen lung și partea din datoria pe care este scadentă în 12 sau mai multe luni. Pentru această ecuație a raportului datoriei pe termen lung, utilizăm datoria totală pe termen lung a companiei. Aceasta înseamnă că adăugăm porțiunile curente și pe termen lung ale datoriilor pe termen lung.

Acum că înțelegeți cum să calculați ecuația LT Datoria în active, să vedem câteva exemple.

Exemple

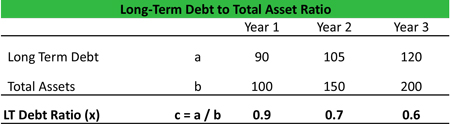

Să vedem un exemplu de date financiare ale lui Tim’s Tool Co. Tim din bilanțul său este prezentat mai jos și raportul este calculat pentru ultimii trei ani. După cum puteți vedea, activele lui Tim cresc cu mai mult decât datoria sa totală. Astfel, raportul a scăzut în ultimii trei ani.

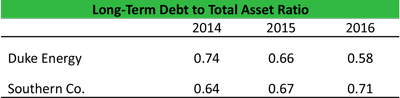

Acum, să aruncăm o privire la un exemplu de două diferite Companii de utilități din SUA: Southern Co. și Duke Energy. Am calculat raportul datoriei pe termen lung folosind SEC 10K. Iată rezultatele:

După cum putem vedea din cifre, raportul datoriei LT a fost în general peste 0,6x pentru atât companiile în perioada 2014-16. Acest lucru ar putea implica faptul că compania și-a finanțat activele și extinderea în mare parte din datorii (mai multe detalii în secțiunea de interpretare de mai jos).

Să analizăm și să interpretăm raportul și să vedem ce informații cheie despre sănătatea financiară a companiile pe care le putem extrage.

Analiză și interpretare

De obicei, un raport al datoriei LT mai mic de 0,5 este considerat bun sau sănătos. Este important să analizăm toate rapoartele în contextul mediilor industriei companiei și ale trecutului acesteia. Pentru industria intensivă de capital, raportul ar putea fi mai mare, în timp ce pentru companiile de software IT care stau pe grămezi enorme de numerar, acest raport ar putea fi zero (adică nu există datorii pe termen lung în contabilitate).

În caseta Tim Exemplu de mai sus, am menționat că raportul scădea chiar și atunci când datoriile erau în creștere. Acest lucru ar putea implica faptul că Tim’s Tile Co. creează active de creștere a valorii (astfel activele depășesc creșterea datoriei) sau utilizează alte mijloace de creștere a finanțării.

În exemplul Duke and Southern Utility, putem vedea că Duke și-a redus rata datoriilor LT, în timp ce Southern și-a crescut. Privind mai atent numărul, vedem că Southern și-a adăugat datorii în cărțile sale (organic sau prin achiziționarea de companii) pentru a-și dezvolta operațiunile. Dacă această strategie funcționează, ar putea crea valoare pe termen lung pentru investitori. În mod normal, reduceți raportul mai bine. Dar acesta nu este adevărul absolut.

Raportul datoriei LT oferă un punct de date teoretic și poate acționa ca inițiator al discuției. Analistul trebuie să înțeleagă cauzele care stau la baza modificărilor raportului. Pentru investitorii cu risc advers, este preferabil un raport de datorie LT scăzut, în timp ce investitorii cu poftă de risc crescută pot tolera un levier financiar mai mare. Alegerea nivelului raportului va depinde și de industrie și de ciclul industriei. De exemplu, în industria petrolieră & în timpul scăderii recente a prețului petrolului (2014-16), multe companii mai mici, cu un nivel ridicat al datoriei, au fost penalizate mult mai mult decât petrolul stabil și mare integrat & Companii de gaze. Pe piața ursului (sau mediu riscant) investitorii preferă companiile cu niveluri mai scăzute ale datoriilor, în timp ce în piața bull (sau mediu riscant), companiile orientate sunt favorizate, deoarece pot oferi o creștere a veniturilor mai mare. Analiștii trebuie să cunoască toți acești factori în timp ce analizează o companie.

Analistul ar trebui să înțeleagă, de asemenea, structura ideală de capital pe care o caută managementul. Să presupunem că managementul s-a orientat către un raport al datoriei LT de 0,5x în următorii 5 ani ca parte a realizării structurii sale optime de capital, decât analistul ar trebui să urmărească mișcarea raportului în următorii cinci ani pentru a evalua capacitatea de execuție a managementului. Analistul ar putea, de asemenea, să prognozeze situațiile financiare la 5 ani, pentru a prezice dacă structura de capital dorită (măsurată prin raportul datoriei LT) este realizabilă sau nu.

De exemplu, conducerea ar putea depune eforturi pentru a atinge un obiectiv agresiv stimulează interesul investitorilor. Analiștii trebuie să fie conștienți de ceea ce face compania fără a fi păcăliți cu strategii pe termen scurt. De aceea, este atât de important să revizuiți secțiunea de discuții de gestionare a unui 10-K din rapoartele trimestriale privind veniturile.

Creditorii, pe de altă parte, stabilesc în mod obișnuit convenții pentru a împiedica companiile să împrumute prea mult și să fie peste pârghiat. Raportul datoriei pe termen lung este un astfel de legământ utilizat în mod obișnuit, în care creditorul va restricționa raportul să crească peste o anumită valoare. Condițiile de împrumut explică, de asemenea, cât de flexibilă poate fi compania cu legămintele. Aceste reguli obligă managementul să fie disciplinat deoarece, dacă pactele de datorii sunt încălcate, compania va trebui să ramburseze împrumuturile imediat. Acest lucru ar putea provoca un impact financiar sau reputațional negativ, cum ar fi amenzi, executări silită sau retrogradări ale creditelor.

Explicație practică privind utilizarea: precauții și limitări

Ca în cazul oricărui raport al bilanțului, trebuie să precauți cu privire la utilizarea datoriilor lungi pentru a evalua o companie, în special pentru activele totale din calcul. Bilanțul prezintă valoarea totală a activelor pe baza valorilor contabile ale acestora. Acest lucru poate fi semnificativ diferit în comparație cu valoarea lor de înlocuire sau cu valoarea lichidării.

Raportul nu ia în considerare mai multe obligații de creanță, cum ar fi „datoria pe termen scurt”. O companie ar putea fi expusă riscului imediat de scadere a unei datorii mari în următorul an, care nu este inclusă în rata datoriilor pe termen lung.

De asemenea, este important să ne uităm la elementele din afara bilanțului, cum ar fi operațiunile obligații de leasing și pensie. Aceste elemente nu sunt prezentate în secțiunea pasive pe termen lung din bilanț, dar sunt totuși pasive. Dacă nu le includeți în calcul, estimările dvs. nu vor fi complet corecte.

Rețineți că acest raport ar trebui utilizat împreună cu alte câteva rapoarte de pârghie pentru a obține o înțelegere corectă a situației financiare riscul unei companii. Unele dintre alte rapoarte relevante pe care le puteți utiliza sunt raportul datorie totală la activele totale, raportul datorie totală la capitalul propriu și raportul datorie LT la capitalul propriu.

Așa puteți utiliza raportul datoriei LT pentru măsurați efectul de levier financiar al unei companii și calculați riscul său global. Utilizată în mod corespunzător, luând în considerare toate lacunele, această valoare poate fi un instrument important pentru inițierea unei discuții constructive cu conducerea despre viitorul companiei.