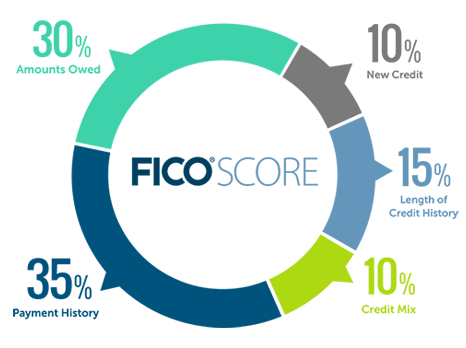

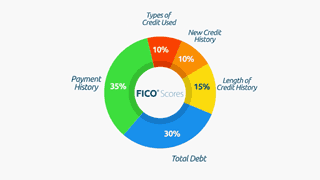

Die Prozentsätze in der Tabelle geben an, wie wichtig jede der Kategorien für die Berechnung Ihrer FICO-Bewertungen ist. Die Bedeutung dieser Kategorien kann von Person zu Person unterschiedlich sein – wir werden dies im nächsten Abschnitt behandeln.

Ihre FICO-Bewertungen berücksichtigen sowohl positive als auch negative Informationen in Ihrer Kreditauskunft. Verspätete Zahlungen senken Ihre FICO-Werte, aber wenn Sie eine gute Erfolgsbilanz für pünktliche Zahlungen erstellen oder wiederherstellen, erhöht sich Ihre Kreditwürdigkeit.

Die Bedeutung von Kreditkategorien variiert je nach Person

Ihre FICO-Scores sind genau wie Sie einzigartig. Sie werden basierend auf den fünf oben genannten Kategorien berechnet, aber für einige Personen kann die Bedeutung dieser Kategorien unterschiedlich sein. Beispielsweise werden die Bewertungen für Personen, die nicht lange Kredit verwendet haben, anders berechnet als für Personen mit einer längeren Bonitätshistorie.

Wenn sich die Informationen in Ihrer Kreditauskunft ändern, ändert sich auch deren Bewertung Faktoren bei der Bestimmung Ihrer FICO-Scores.

Ihre Kreditauskunft und FICO-Scores entwickeln sich häufig. Aus diesem Grund ist es nicht möglich, die genaue Auswirkung eines einzelnen Faktors auf die Berechnung Ihres FICO-Scores zu messen, ohne Ihren gesamten Bericht zu betrachten. Selbst die in der obigen FICO-Scores-Tabelle angegebenen Wichtigkeitsgrade gelten für die allgemeine Bevölkerung und kann für verschiedene Kreditprofile unterschiedlich sein.

Ihre FICO-Scores sehen sich nur Informationen in Ihrer Kreditauskunft an.

Ihr FICO-Score wird nur aus den Informationen in Ihrer Kreditauskunft berechnet. Kreditgeber jedoch Bei einer Kreditentscheidung können viele Dinge berücksichtigt werden, z. B. Ihr Einkommen, wie lange Sie an Ihrem aktuellen Arbeitsplatz gearbeitet haben und welche Art von Kredit Sie beantragen.

- Was ignorieren FICO-Scores? ?

- Was steht in meiner Kreditauskunft?

Welche Kategorien werden bei der Berechnung meines FICO-Scores berücksichtigt?

Zahlungsverlauf (35%)

Das erste, was ein Kreditgeber wissen möchte, ist, ob Sie frühere Kreditkonten pünktlich bezahlt haben. Dies hilft einem Kreditgeber, das Risiko zu ermitteln, das er eingehen wird bei der Kreditvergabe. Dies ist der wichtigste Faktor in einem FICO-Score.

Stellen Sie sicher, dass Ihre Konten in gutem Zustand sind, um eine gesunde Historie aufzubauen.

Erfahren Sie mehr über die Zahlungshistorie

Geschuldete Beträge (30%)

Kreditkonten zu haben und Geld darauf zu schulden, bedeutet nicht unbedingt, dass Sie ein Kreditnehmer mit hohem Risiko und einem niedrigen FICO-Score sind. Wenn Sie jedoch einen Großteil Ihres verfügbaren Kredits verwenden, kann dies darauf hinweisen, dass Sie überfordert sind. Banken können dies so interpretieren, dass Sie einem höheren Ausfallrisiko ausgesetzt sind.

Erfahren Sie mehr über geschuldete Beträge

Kreditlaufzeit (15%)

Im Allgemeinen erhöht eine längere Kreditwürdigkeit Ihre FICO-Punktzahl. Selbst Personen, die lange Zeit kein Guthaben mehr verwendet haben, können hohe FICO-Werte aufweisen, je nachdem, wie der Rest ihrer Kreditauskunft aussieht.

Ihre FICO-Werte berücksichtigen:

- Wie lange Ihre Kreditkonten eingerichtet wurden, einschließlich des Alters Ihres ältesten Kontos, des Alters Ihres neuesten Kontos und des Durchschnittsalters aller Ihrer Konten

- Wie Es wurden lange spezifische Kreditkonten eingerichtet.

- Wie lange ist es her, dass Sie bestimmte Konten verwendet haben?

Weitere Informationen zur Kreditlaufzeit

Kredit mix (10%)

FICO Scores berücksichtigt Ihren Mix aus Kreditkarten, Privatkundenkonten, Ratenkrediten, Konten von Finanzunternehmen und Hypothekendarlehen. Keine Sorge, es ist nicht erforderlich, jeweils einen zu haben

Erfahren Sie mehr über den Kreditmix

Neuer Kredit (10%)

Untersuchungen zeigen, dass die Eröffnung mehrerer Kreditkonten in kurzer Zeit ein größeres Risiko darstellt – besonders für Leute, die keinen langen Kredit haben h Geschichte. Wenn Sie dies vermeiden können, versuchen Sie, nicht zu viele Konten zu schnell zu eröffnen.

Erfahren Sie mehr über neue Kredite

Videos zur Kreditausbildung

-

Was geht in die FICO®-Scores

Was geht in die FICO®-ScoresSchließen Schließen Was in FICO® Scores enthalten ist