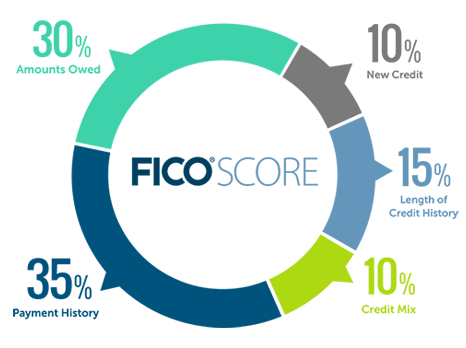

Procentandelen i diagrammet återspeglar hur viktigt var och en av kategorierna är för att bestämma hur dina FICO-poäng beräknas. Vikten av dessa kategorier kan variera från person till person – vi täcker det i nästa avsnitt.

Dina FICO-poäng beaktar både positiv och negativ information i din kreditrapport. Försenade betalningar kommer att sänka dina FICO-poäng, men om du skapar eller återupprättar ett bra resultat för att göra betalningar i tid kommer du att höja din kreditpoäng.

Betydelsen av kreditkategorier varierar beroende på person

Dina FICO-poäng är unika, precis som du. De beräknas utifrån de fem kategorierna som nämns ovan, men för vissa människor kan vikten av dessa kategorier vara annorlunda. Till exempel kommer poäng för personer som inte har använt kredit länge att beräknas annorlunda än poäng med en längre kredithistorik.

Dessutom, när informationen i din kreditrapport ändras, gör utvärderingen av dessa också faktorer för att bestämma dina FICO-poäng.

Din kreditrapport och FICO-poäng utvecklas ofta. På grund av detta är det inte möjligt att mäta den exakta effekten av en enda faktor i hur din FICO-poäng beräknas utan att titta på hela din rapport. Även de nivåer av vikt som visas i FICO-poängdiagrammet ovan är för allmänheten och kan skilja sig åt för olika kreditprofiler.

Dina FICO-poäng tittar bara på information i din kreditrapport

Din FICO-poäng beräknas endast utifrån informationen i din kreditrapport. kan titta på många saker när du fattar ett kreditbeslut, till exempel din inkomst, hur länge du har arbetat på ditt nuvarande jobb och vilken typ av kredit du begär.

- Vad ignorerar FICO-poäng? ?

- Vad finns i min kreditrapport?

Vilka kategorier beaktas när jag beräknar mitt FICO-poäng?

Betalningshistorik (35%)

Det första som en långivare vill veta är om du har betalat tidigare kreditkonton i tid. Detta hjälper en långivare att ta reda på vilken risk det tar på när kredit utökas. Detta är den viktigaste faktorn i ett FICO-poäng.

Se till att hålla dina konton i god ståndpunkt för att skapa en sund historik.

Läs mer om betalningshistorik

Skulder (30%)

Att ha kreditkonton och att betala pengar på dem betyder inte nödvändigtvis att du är en högrisklåntagare med låg FICO-poäng. Om du använder mycket av din tillgängliga kredit kan det dock tyda på att du är överutvidgad – och banker kan tolka detta så att du har en högre risk att fallera.

Läs mer om skyldiga belopp.

Längden på kredithistoriken (15%)

I allmänhet kommer en längre kredithistorik att öka dina FICO-poäng. Men även personer som inte har använt kredit länge kan ha höga FICO-poäng, beroende på hur resten av kreditrapporten ser ut.

Dina FICO-poäng tar hänsyn till:

- Hur länge dina kreditkonton har upprättats, inklusive åldern för ditt äldsta konto, åldern för ditt senaste konto och en medelålder för alla dina konton

- Hur långa specifika kreditkonton har upprättats

- Hur lång tid har det gått sedan du använde vissa konton

Läs mer om kredithistorikens längd

Credit mix (10%)

FICO Scores kommer att överväga din mix av kreditkort, detaljhandelskonton, avbetalningslån, finansföretagskonton och hypotekslån. Oroa dig inte, det är inte nödvändigt att ha en av varje .

Lär dig mer om kreditmix

Ny kredit (10%)

Forskning visar att det är en större risk att öppna flera kreditkonton på kort tid – speciellt för personer som inte har en lång kredit h historia. Om du kan undvika det, försök att inte öppna för många konton för snabbt.

Läs mer om ny kredit

Videor om kreditutbildning

-

Vad går in i FICO®-poäng

Vad går in i FICO®-poängStäng Stäng Vad går in i FICO®-poäng