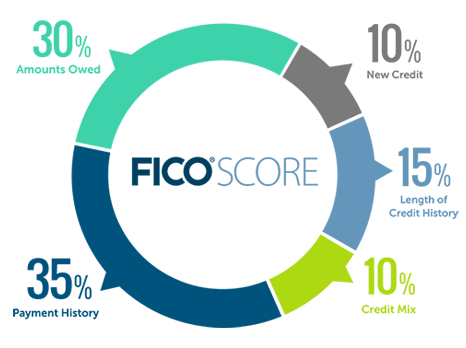

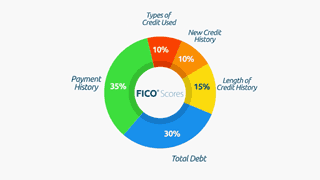

Wartości procentowe na wykresie odzwierciedlają, jak ważna jest każda z kategorii w określaniu sposobu obliczania wyników FICO. Znaczenie tych kategorii może się różnić w zależności od osoby – omówimy to w następnej sekcji.

Twoje wyniki FICO uwzględniają zarówno pozytywne, jak i negatywne informacje w raporcie kredytowym. Opóźnione płatności obniżą Twoje wyniki FICO, ale ustanowienie lub przywrócenie dobrych wyników w terminowych płatnościach podniesie Twoją zdolność kredytową.

Znaczenie kategorii kredytowych zależy od osoby

Twoje wyniki FICO są wyjątkowe, tak jak Ty. Są one obliczane na podstawie pięciu wymienionych powyżej kategorii, ale dla niektórych osób znaczenie tych kategorii może być inne. Na przykład wyniki dla osób, które nie korzystały z kredytu od dawna, będą obliczane inaczej niż dla osób z dłuższą historią kredytową.

Ponadto, wraz ze zmianą informacji w raporcie kredytowym, ich ocena zmienia się. czynników wpływających na Twoje wyniki FICO.

Twój raport kredytowy i Wyniki FICO często się zmieniają. Z tego powodu nie jest możliwe zmierzenie dokładnego wpływu pojedynczego czynnika na sposób obliczania wyniku FICO bez patrzenia na cały raport. Nawet poziomy ważności pokazane na powyższym wykresie FICO dotyczą populacji ogólnej i mogą być różne dla różnych profili kredytowych.

Twoje wyniki FICO uwzględniają tylko informacje w raporcie kredytowym

Twój wynik FICO jest obliczany tylko na podstawie informacji zawartych w raporcie kredytowym. Jednak pożyczkodawcy podczas podejmowania decyzji kredytowej może brać pod uwagę wiele rzeczy, takich jak dochód, czas pracy w obecnej pracy i rodzaj kredytu, o który się ubiegasz.

- Co ignorują wyniki FICO ?

- Co znajduje się w moim raporcie kredytowym?

Jakie kategorie są brane pod uwagę przy obliczaniu mojego wyniku FICO?

Historia płatności (35%)

Pierwszą rzeczą, którą każdy pożyczkodawca chce wiedzieć, jest to, czy w terminie spłacałeś wcześniejsze rachunki kredytowe. Pomaga to pożyczkodawcy obliczyć ryzyko, jakie podejmie przy udzielaniu kredytu. To najważniejszy czynnik w FICO Score.

Dbaj o dobrą kondycję swoich kont, aby stworzyć zdrową historię.

Dowiedz się więcej o historii płatności

Kwoty zadłużenia (30%)

Posiadanie rachunków kredytowych i posiadanie na nich pieniędzy niekoniecznie oznacza, że jesteś pożyczkobiorcą wysokiego ryzyka z niskim wynikiem FICO. Jeśli jednak wykorzystujesz dużo dostępnego kredytu, może to oznaczać, że jesteś nadmiernie wykorzystany – a banki mogą zinterpretować to jako oznaczające większe ryzyko niewypłacalności.

Dowiedz się więcej o kwotach zadłużenia

Długość historii kredytowej (15%)

Ogólnie rzecz biorąc, dłuższa historia kredytowa zwiększy Twoje wyniki FICO. Jednak nawet osoby, które od dawna nie korzystają z kredytu, mogą mieć wysokie wyniki FICO, w zależności od tego, jak wygląda reszta raportu kredytowego.

Twoje wyniki FICO uwzględniają:

- Jak długo Twoje konta kredytowe zostały założone, w tym wiek najstarszego konta, wiek najnowszego konta i średni wiek wszystkich kont

- Jak od dawna założono określone konta kredytowe

- Ile czasu minęło od chwili, gdy korzystałeś z określonych kont

Dowiedz się więcej o długości historii kredytowej

Kredyt mix (10%)

FICO Scores weźmie pod uwagę kombinację kart kredytowych, rachunków detalicznych, pożyczek ratalnych, rachunków firm finansowych i pożyczek hipotecznych. Nie martw się, nie musisz mieć po jednej .

Dowiedz się więcej o miksie kredytów

Nowy kredyt (10%)

Badania pokazują, że otwarcie kilku kont kredytowych w krótkim czasie wiąże się z większym ryzykiem – szczególnie dla osób, które nie mają długiego kredytu h istoria. Jeśli możesz tego uniknąć, staraj się nie otwierać zbyt wielu kont zbyt szybko.

Dowiedz się więcej o nowym kredycie

Filmy edukacyjne dotyczące kredytów

-

Co wchodzi w skład wyników FICO®

Co wchodzi w skład wyników FICO®Zamknij Zamknij Co trafia do wyników FICO®