Das Betriebsergebnis ist eine Rentabilitätsformel, die in Immobilien häufig zur Messung eines Geschäfts verwendet wird Gewinnpotenzial und finanzielle Gesundheit der Immobilie durch Berechnung des Einkommens nach Abzug der Betriebskosten. Mit anderen Worten, es wird die Höhe der Zahlungsströme einer Immobilie gemessen, nachdem alle erforderlichen Kosten bezahlt wurden.

Immobilieninvestoren und Gläubiger verwenden diese Berechnung, um die Zahlungsströme einer bestimmten Immobilie zu bewerten und festzustellen, ob Es ist eine gute Investition oder kreditwürdig. Sie verwenden dieses Verhältnis auch, um einen Anfangswert der Eigenschaft zu formulieren. Zum Beispiel untersuchen sie, wie viel Geld die Immobilie generieren kann, nachdem alle Betriebskosten bezahlt wurden, um zu entscheiden, wie wertvoll sie ist und welchen Preis sie bereit sind, dafür zu zahlen.

Seitdem Es gibt viele verschiedene Möglichkeiten, wie ein Grundstück Einkommen generieren kann. Investoren und Gläubiger müssen alle Einnahmen in ihre Bewertung einbeziehen. Beispielsweise kann ein Mietobjekt Geld aus der Anmietung von Wohnungen, der Erhebung von Parkgebühren, der Wartung von Verkaufsautomaten oder dem Betrieb der Wäschereibearbeitung generieren. Alle diese Aktivitäten tragen zum Cashflow der Immobilie und zu den erforderlichen Ausgaben bei.

Dieses Konzept gilt nicht nur für Immobilien. Andere Branchen bezeichnen diese Berechnung als EBIT oder Ergebnis vor Zinsen und Steuern und verwenden sie auch, um Investitionsentscheidungen zu treffen.

Nehmen wir an Ein Blick auf die Berechnung des Betriebsergebnisses.

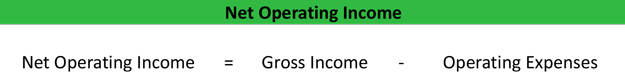

Formel

Die Formel für das Betriebsergebnis wird berechnet, indem die Betriebskosten von den Gesamteinnahmen einer Immobilie abgezogen werden.

Wie bereits erwähnt, umfassen die Einnahmen mehr als nur Mieteinnahmen. Dies beinhaltet alle Einnahmen aus einem Grundstück. Hier sind die häufigsten Beispiele für Einnahmequellen:

- Mieteinnahmen

- Parkgebühren

- Servicegebühren

- Verkaufsautomaten

- Waschmaschinen

Die Betriebskosten in der NOI-Formel setzen sich aus allen notwendigen Kosten zusammen, die mit den umsatzgenerierenden Aktivitäten verbunden sind. Mit anderen Worten, dies sind alle Kosten, die für die Instandhaltung der Immobilie und die Führung des Vermietungsgeschäfts erforderlich sind. Hier einige Beispiele:

- Immobilienverwaltungsgebühren

- Versicherung

- Nebenkosten

- Grundsteuern

- Reparaturen und Wartung

Beachten Sie, dass in dieser Kategorie verschiedene Ausgaben wie Einkommenssteuern und Zinsaufwendungen nicht enthalten sind.

Wie Sie sehen können, Die Gleichung für das Netto-Betriebsergebnis ist ziemlich einfach. Schauen wir uns also ein Immobilienbeispiel an.

Beispiel

Marcia besitzt ein Immobiliengeschäft, das bestehende Mietobjekte und potenzielle Mietobjekte kauft . Sie ist ständig auf der Suche nach neuen Immobilien, in die sie investieren kann, um sie entweder zu verbessern oder effizienter zu betreiben als die derzeitigen Eigentümer. Heute bewertet sie zwei kleine Wohnhäuser, die in ihrer jährlichen Gewinn- und Verlustrechnung die folgenden Posten enthalten.

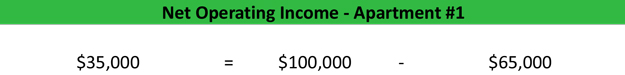

- Wohnung Nr. 1

- Mieteinnahmen: 100.000 USD

- Immobilienverwaltungsgebühren: 20.000 USD

- Grundsteuern: 15.000 USD

- Reparaturen: 20.000 USD

- Versicherung: 10.000 USD

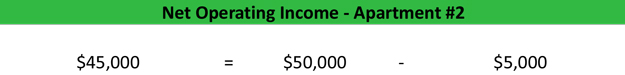

- Wohnung Nr. 2

- Mieteinnahmen: 50.000 USD

- Immobilienverwaltungsgebühren: 1.000 USD

- Grundsteuern: 1.000 USD

- Reparaturen: 1.000 USD

- Versicherung: 2.000 USD

Marcia verwendet die NOI-Gleichung, um zu bewerten, ob eines oder mehrere dieser Gebäude den Kauf wert sind, und um zu beurteilen, welcher Apartmentkomplex eine bessere Investition darstellt. So würde sie es berechnen.

Wie Sie sehen, generiert die erste Wohnung im Laufe des Jahres mehr Bruttoeinnahmen, hat aber auch mehr Kosten als das zweite Gebäude. Somit hat das zweite Gebäude tatsächlich einen höheren NOI als die erste Option. Sie könnten annehmen, dass es eine bessere Investition ist als die erste, aber es gibt noch andere Dinge, die wir berücksichtigen müssen.

Analyse

Es gibt noch viel mehr, um zu bewerten, ob ein Mietobjekt wert ist Investitionen in als diese Berechnung, aber diese Gleichung gibt uns einen guten Einblick in die Cashflows der Immobilien. Wir müssen uns die einzelnen Ausgaben ansehen, um zu sehen, wie sich die zukünftigen Zahlungsströme auswirken werden.

Nehmen wir beispielsweise an, die erste Wohnung wurde gerade neu überdacht und die Reparaturen in Höhe von 20.000 USD werden nicht durchgeführt dort in zukünftigen Jahren. Jetzt ist die erste Option viel attraktiver. Dies ist ein Beispiel dafür, wie diese Analyse vom Management manipuliert werden kann. Die Ausgaben können vorab geladen oder auf einen späteren Zeitpunkt verschoben werden, damit die Immobilie für verschiedene Investoren weniger oder attraktiver aussieht.

Deshalb prüfen Immobilieninvestoren vor dem Betrieb immer den Gesamtzustand der Immobilie und das Ertragspotenzial diese Analyse.